Wie kann ich verschiedene Steuerregeln und Steuerdefinitionen hinterlegen?

Inhalt des Artikels

Steuern

Steuerregeln

Anlegen neuer Steuerregeln

Verschiedene Steuersätze für verschiedene Länder

Rückfallwerte

Zeitlich geltende Steuersätze

Reverse Charge

Gesperrte Länder

Anwendung der Steuerregeln

Steuerdefinitionen

Steuern

In den Einstellungen zu Steuern legen Sie Regeln und Definitionen fest für die Berechnung der Steuern auf Ihren Rechnungen und Gutschriften, sowie die Einhaltung von Ausnahmen.

Sie können im zweiten Reiter Definitionen anlegen, auf die sich die im ersten Reiter definierten Regeln im Weiteren Verlauf der Konfiguration beziehen.

Steuerregeln

Steuerregeln bestimmen die Besteuerung für einen Kunden in einem bestimmten Land für eine Kategorie von Produkten, die steuerlich gleich behandelt werden (z.B. elektronische Services oder Bücher).

Falls Sie verschiedene Produkte anbieten, die unterschiedliche Steuersätze benötigen, können Sie z.B. eine Steuerregel mit verminderter Mehrwertsteuer und eine Steuerregel mit regulärer Mehrwertsteuer konfigurieren.

Standardmäßig gibt es zwei vorkonfigurierte Steuerregeln:

Chargeback Fee (Rücklastschriftgebühren)

Hier ist für alle Kunden innerhalb und außerhalb der EU ein Steuersatz mit 0 % vordefiniert. Als Beschriftung auf der Rechnung wird für Rücklastschriftgebühren Gebühr ausgegeben.

definiert die Besteuerungsregel von Gebühren aus Rücklastschriften (Chargebacks).

Werden vom System festgestellte Rücklastgebühren von Ihnen in Rechnung gestellt, wird automatisch diese Steuerregel angewandt.

Services (Dienstleistungen)

Wer als Händler im Dienstleistungssektor tätig ist, hat z.B. in Deutschland häufig 19 % Umsatzsteuer abzuführen. Zwischen dem 01.07.2020 und dem 01.01.2021 waren es jedoch nur 16% Umsatzsteuer in Deutschland.

Die Vorkonfiguration sieht eine Besteuerung von Kunden aus dem EU-Ausland mit der inländischen Umsatzsteuer vor und eine steuerfreie Abrechnung für Kunden aus der restlichen Welt, kann aber für jeden Einzelfall abgeändert werden, wenn z.B. die Umsatzsteuer des Herkunftslandes angewendet werden soll.

Anlegen neuer Steuerregeln

Um eine neue Steuerregel für Ihr Produkt zu hinterlegen oder eine bestehende Regel zu verwalten, folgen Sie bitte diesen Schritten:

Gehen Sie in den Einstellungen auf Zahlung > Steuern.

Klicken Sie auf Steuerregel hinzufügen.

Alternativ klicken Sie auf den Bearbeiten-Button, um eine bestehende Steuerregel anzupassen.

Das Steuerregel bearbeiten Fenster öffnet sich.

Im Reiter Steuersätze legen Sie zunächst einmal einen Interner Namen für Ihre neue Regel fest.

Aktivieren Sie die Option Ist OSS anwendbar, falls dies der Fall ist.

Note

Hinweise:

(1) One-Stop-Shop gilt für die meisten innergemeinschaftlichen B2C-Lieferungen von Waren und Dienstleistungen, um die europaweite Steuerberichterstattung zu erleichtern. Es handelt sich um eine Sonderregelung auf dem Gebiet der Umsatzsteuer und richtet sich an Unternehmer, die im Inland ansässig sind sowie an andere berechtigte Unternehmer. Für mehr Informationen lesen Sie bitte auf der entsprechenden Seite des Bundeszentralamt für Steuern nach.

(2) Nach der Aktivierung der Option Ist OSS anwendbar werden alle entsprechenden Verkäufe in den OSS-Bericht aufgenommen, den Sie im Abschnitt Aktivitäten herunterladen können.

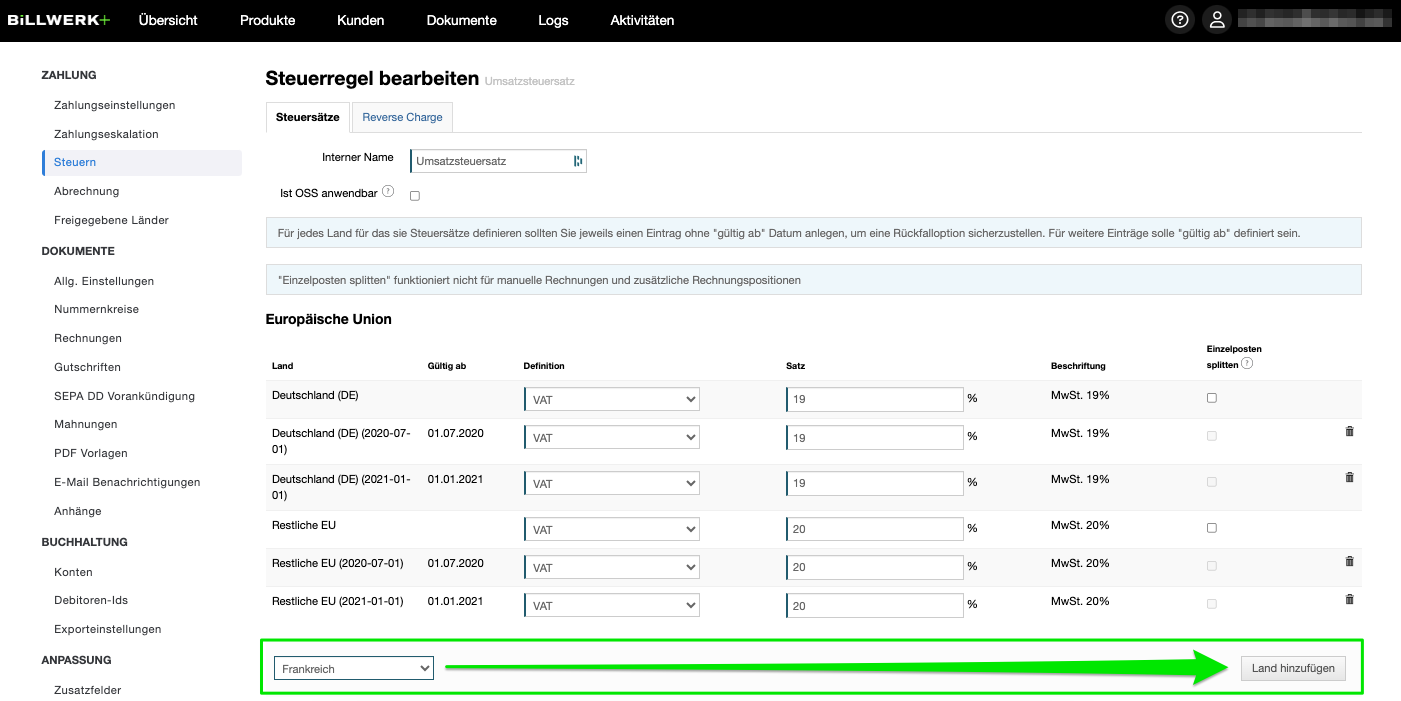

Sie können Steuersätze für die EU bzw. weltweit festlegen.

In den Tabellen sehen Sie:

Das Land auf den sich der Steuersatz bezieht.

Die Gültigkeit:

(1) Die Rechnungsposition wird automatisch nach den definierten Daten geteilt und es wird pro geteilter Rechnungsposition der dann zu dem Datum gültige Steuersatz auf die Rechnung angewendet.

(2) Dieses Vorgehen ist nur unter sehr speziellen Voraussetzungen anwendbar. Besprechen Sie die Teilung von Rechnungspositionen vor Aktivierung mit Ihrem Steuerberater.

(3) Für jedes Land für das sie Steuersätze definieren sollten Sie jeweils einen Eintrag ohne "gültig ab" Datum anlegen, um eine Rückfalloption sicherzustellen. Für weitere Einträge solle "gültig ab" definiert sein.

Beispiel: Bei einer Rechnung mit Leistungszeitraum vom 29.06.2020 bis zum 29.06.2021 wird vom 29.06.2020 bis zum 01.07.2020 ein Steuersatz von 19 % für die Rechnungsposition auf der Rechnung ausgegeben, vom 01.07.2020 bis zum 01.01.2021 wird die Rechnungposition mit 16 % ausgewiesen und vom 01.01.2021 bis zum 29.06.2021 wird der restliche Zeitraum wieder mit 19 % abgerechnet. Dadurch entstehen drei getrennte Rechnungspositionen mit dem jeweils gültigen Steuersatz.

In der Auswahlliste Definition können Sie den Zweck des Steuersatzes festlegen:

VAT: Umsatzsteuer

Multi-Purpose-Prepaid Card: Mehrzweckgutschein

Banking Fee: Bank Gebühr

Tax Free Export: Steuerbefreiter Export

Je nach Auswahl pass sich der Eintrag in der Spalte Beschriftung an.

Haben Sie unter der Definition VAT ausgewählt, können Sie nun im Feld Satz den entsprechend gültigen Steuersatz hinterlegen. Die anderen Definitionen bleiben unversteuert.

Verschiedene Steuersätze für verschiedene Länder

Sie können für jedes Land auf der Welt einen eigenen Steuersatz innerhalb der gewählten Steuerregel in billwerk anlegen. Hierbei werden Länder innerhalb (Europäische Union) und außerhalb der EU (Welt) getrennt voneinander dargestellt.

Unter beiden Tabellen Europäische Union und Welt haben Sie die Option ein Land hinzuzufügen.

Wählen Sie zunächst über das entsprechende Drop-Down Feld ein Land aus, für das Sie einen Steuersatz anlegen möchten.

Klicken Sie anschließend auf den Hinzufügen-Button.

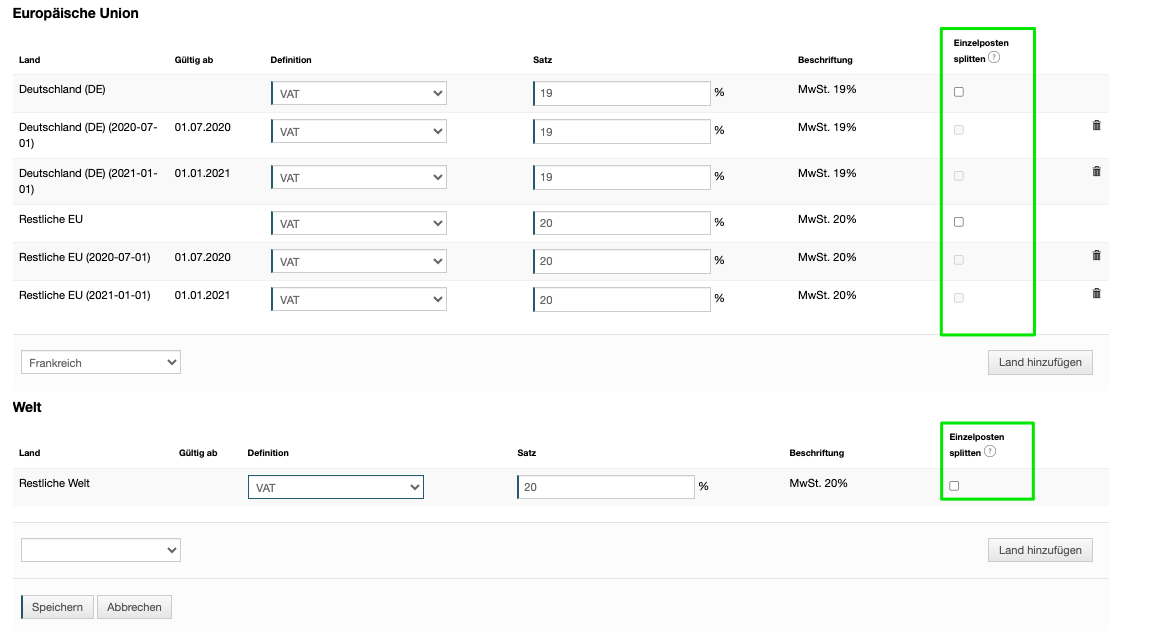

Einzelposten splitten

Ist diese Option aktiv, werden Einzelposten nach Steuersatz gesplittet, falls der Leistungszeitraum mehrere Steuersätze enthält.

Hinweis:

Die Einstellung wird nicht pro Steuerregel, sondern pro Land in der Steuerregel angewendet.

Note

Wichtig

Wenn das Steuersplitting nach Steuersatz für ein Land aktiviert ist und Sie eine manuelle Rechnung / Gutschrift oder eine Rechnungsposition erstellen, bei der sich der Steuersatz innerhalb des angegebenen Lieferzeitraums ändert, wird das Steuersplitting nicht angewendet. Stattdessen erhalten Sie eine Rechnung oder Gutschrift mit einem Steuersatz, der unserer Standardlogik folgt und den Steuersatz anwendet, der am Ende des Lieferzeitraums gilt.

Wenn Sie diese Art von Artikeln nach Steuersätzen aufteilen möchten, müssen Sie dies manuell tun.

Abrechnungseinstellung : Option Zusätzliche Rechnungspositionen einschließen

Rückfallwerte

Neben den spezifisch für einzelne Länder definierten Steuersatz existiert jeweils ein Fallback Steuersatz für Restliche EU und Restliche Welt. Dieser wird auto matisch verwendet sobald in einem Land Buchungen angefallen sind, für das keine explizite Steuerdefinition konfiguriert wurde.

Zeitlich geltende Steuersätze

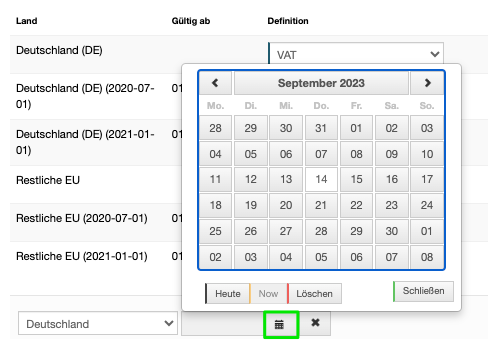

Neben dem allgemein gültigen Steuersatz eines Landes ist es zusätzlich möglich zeitlich geltende Steuersätze zu definieren.

Beispiel: Nachdem der allgemeine Steuersatz von 19% für Deutschland hinterlegt wurde, können Sie über die Auswahl Land hinzufügen erneut Deutschland auswählen und mit einer Datumsauswahl den Zeitpunkt definieren , ab wann ein abweichender Steuersatz gültig sein soll (z.B. 16 % ab dem 01.07.2020).

Damit können Änderungen in der Zukunft für Mehrwertsteuersätze bereits vorkonfiguriert werden und müssen nicht händisch zu einem Stichtag durchgeführt werden.

Reverse Charge

Die Umkehrung der Steuerschuldnerschaft (Reverse Charge) ist eine Spezialregelung im Umsatzsteuerrecht, nach der nicht der leistende Unternehmer, sondern der Leistungsempfänger die Umsatzsteuer zu entrichten hat.

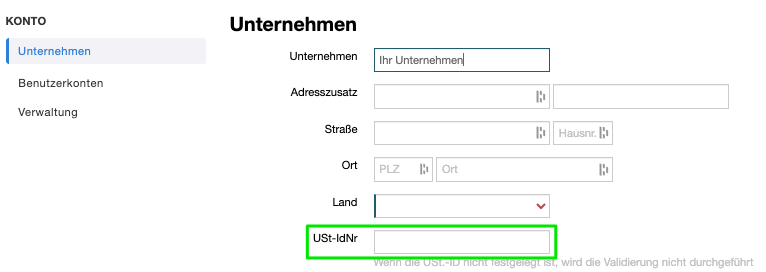

Um im Reiter Reverse Charge Einstellungen treffen zu können, müssen Sie zunächst Ihre Umsatzsteuer-Identifikationsnummer unter Konto > Unternehmen angeben.

In der Auswahlliste Reverse Charge haben Sie die folgenden Optionen:

Deaktiviert: Keine Umkehr der Steuerschuldnerschaft

Intra EU Supply of Goods and Services: steuerfreie innergemeinschaftliche Lieferung / Inländische Umsatzsteuer ist nicht anwendbar

Reverse Charge: Nicht im Inland steuerbare Leistung. Es gilt die Steuerschuldnerschaft des Leistungsempfängers (Reverse Charge).

Hinweis: Reverse Charge wird automatisch angewendet, wenn der Kunde eine valide VAT ID im unterstützen Land hat und vom VAT-Land des Händlers abweicht und nicht deaktiviert wurde. Unterstützte Länder sind Mitglied der Europäischen Union, die Schweiz, Nord-Irland und das Vereinigte Königreich. VAT IDs von EU-Mitgliedern und Nord-Irland werden automatisch über VIES validiert. Für andere Länder ist der Händler in der Verantwortung, dass die VAT ID nur dann vorhanden ist, wenn sie rechtmäßig auf Reverse Charge angewendet werden kann.

Gesperrte Länder

Listen Sie hier Länder für die die Umkehrung der Steuerschuldnerschaft nicht angewendet wird.

Wählen Sie das gewünschte Land über die Auswahlliste aus.

Klicken Sie dann auf Hinzufügen.

Denken Sie daran, zu speichern.

Anwendung der Steuerregeln

Die verschiedenen Steuerregeln können für unterschiedliche Produkte (Plangruppen, Komponenten) und Rechnungspositionen / Gutschriften sowie für zusätzliche Rechnungspositionen bei der Erstellung oder Herauf- bzw. Herabstufung eines Vertrags verwendet werden.

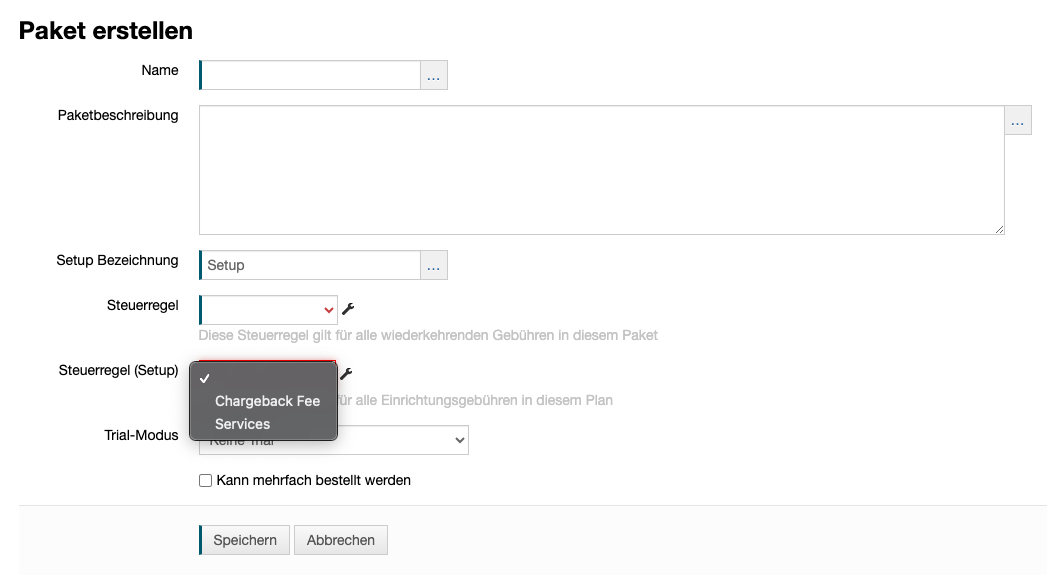

Wenn Sie ein neues Paket erstellen, können Sie

sowohl eine Steuerregel für alle wiederkehrenden Gebühren anwenden

als auch eine (andere) Steuerregel für die Einrichtungsgebühren auswählen:

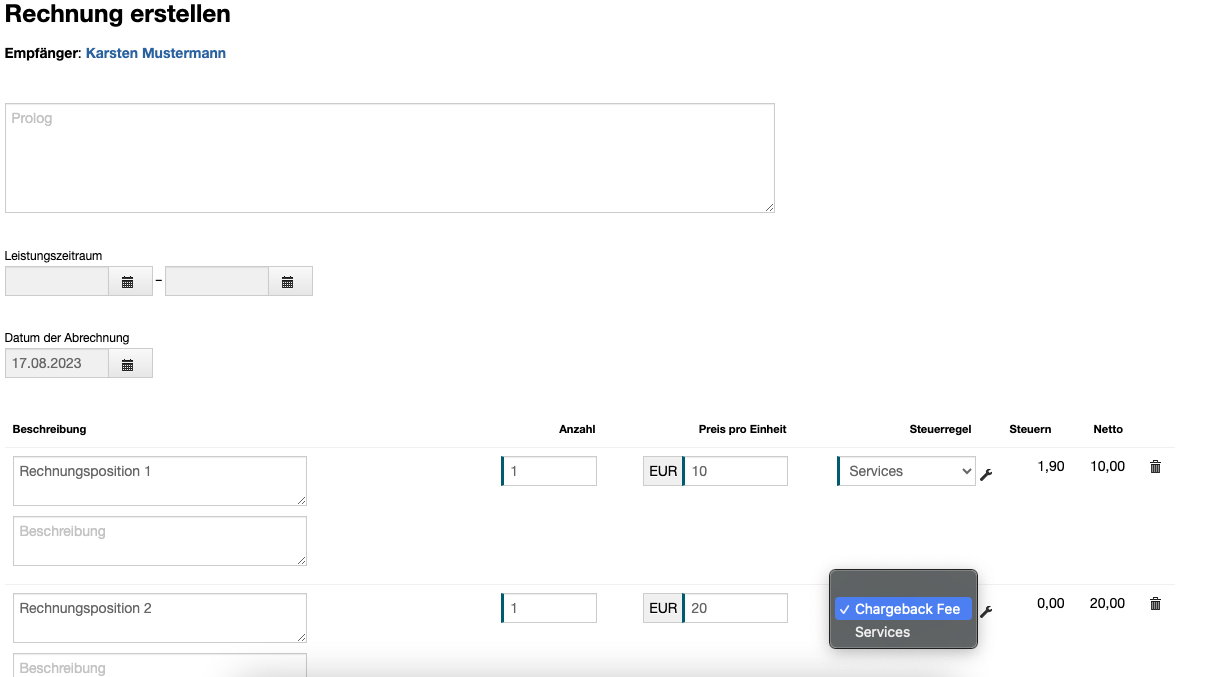

Bei der Erstellung der Rechnungen können Sie eine Steuerregel pro Rechnungsposition auswählen:

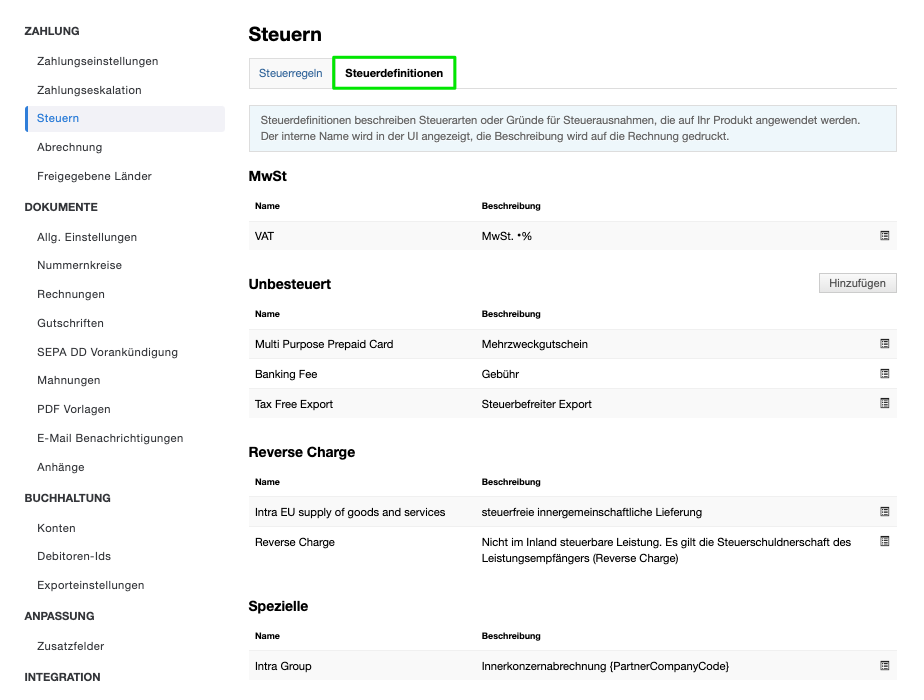

Steuerdefinitionen

Steuerdefinitionen beschreiben Steuerarten oder Gründe für Steuerausnahmen, die auf Ihr Produkt angewendet werden.

Hinweis: Der interne Name wird in der Benutzeroberfläche angezeigt, die Beschreibung wird auf den Belegen ausgegeben.

Hier definieren Sie die Werte der Auswahlliste Definition, die Sie im Reiter Steuerregeln verwenden können.

Hier definieren Sie die Werte der Auswahlliste Definition, die Sie im Reiter Steuerregeln verwenden können.

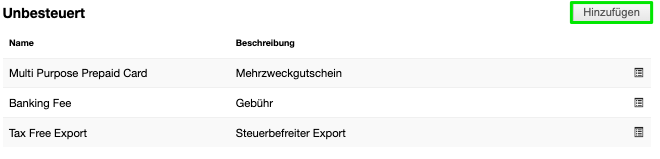

Bereits vordefiniert ist hier die Steuerart Mehrwertsteuer und eine Reihe von Steuerausnahmen:

MwSt.: Mehrwertsteuer

Unbesteuert: Hier können Sie die Liste über den Hinzufügen Button erweitern.

Mehrzweckgutschein

Gebühr: Bankgebühren, die nicht als Einnahmen gelten

Steuerbefreiter Export

Reverse Charge / Umkehrung der Steuerschuldnerschaft:

Verlagert die Verantwortung für die Erfassung der MwSt.-Transaktion bei Dienstleistungen, bei denen Reverse Charge anwendbar ist, auf den Kunden.

Steuerfreie innergemeinschaftliche Lieferung: Die Erfassung der inländischen Mehrwertsteuer entfällt

Spezielle: Intra-Group: Keine Steuern auf Verkäufe innerhalb einer Gruppe von Unternehmen.

Wichtig: Bis auf die Steuerdefinitionen aus dem Bereich Unbesteuert, können vordefinierte Steuerdefinitionen weder bearbeitet noch gelöscht werden.