Steuermanagement

Mit unserer Steuerverwaltungsfunktion können Sie Billwerk+ so einrichten, dass der für einen Kauf anzuwendende Mehrwertsteuersatz (VAT) automatisch auf der Grundlage des Landes Ihres jeweiligen Kunden ermittelt wird.

Damit können Sie Ihre Produkte ganz einfach in ganz Europa verkaufen, während wir uns um die Anwendung der Steuerlogik für Sie kümmern.

Mit dieser Funktion können Sie verschiedene Geschäftsmodelle mit unterschiedlichen Steuersätzen in einem einzigen Billwerk+-Konto verwalten.

Hinweis

Unsere Steuerverwaltungsfunktion ist zwar leistungsstark, aber wenn Sie sie nicht verwenden möchten, können Sie Billwerk+ weiterhin wie gewohnt mit den von Ihnen konfigurierten pauschalen Mehrwertsteuersätzen in Prozent nutzen.

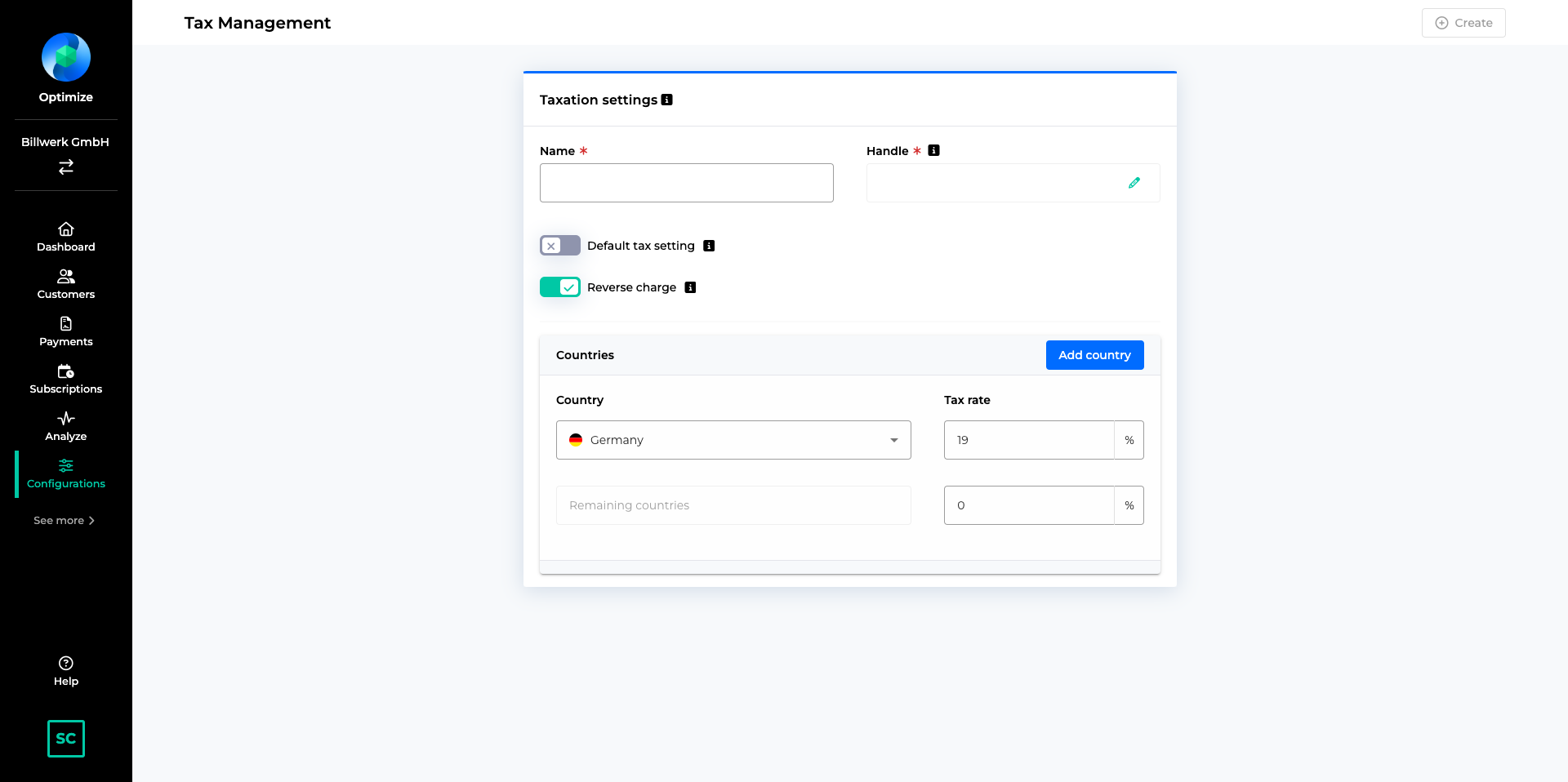

Konfiguration der Steuereinstellungen

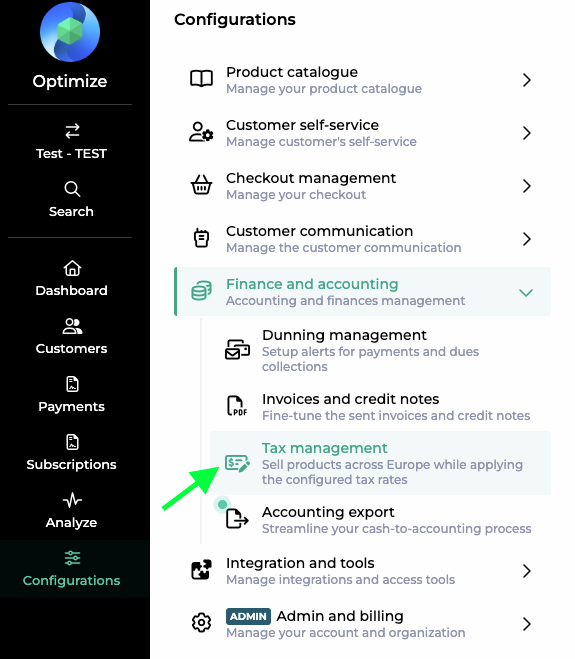

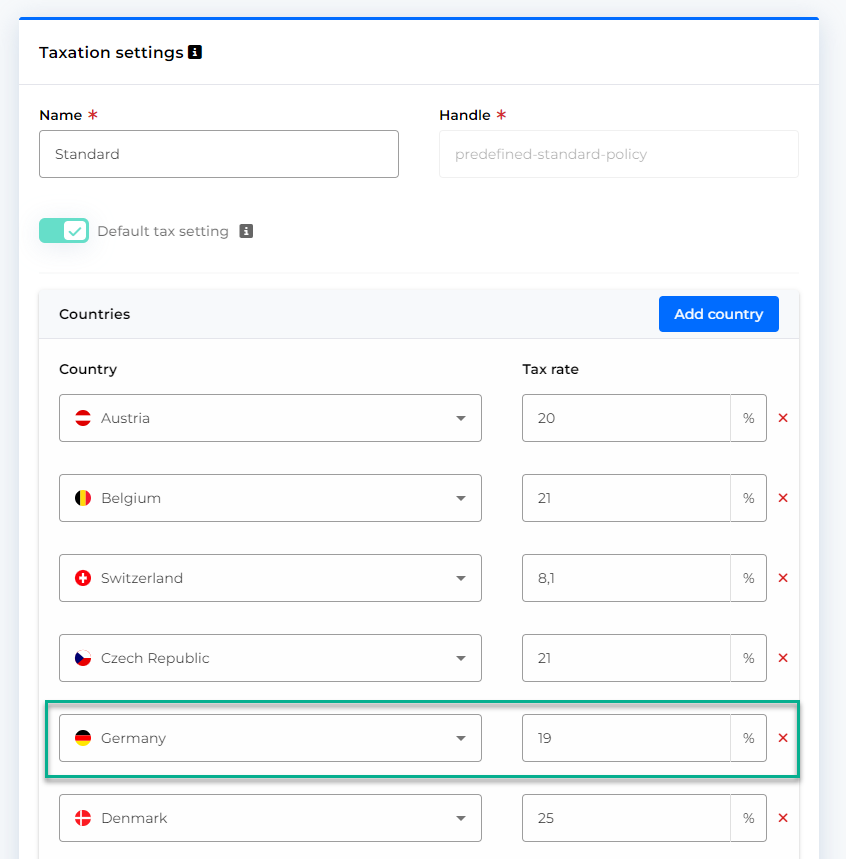

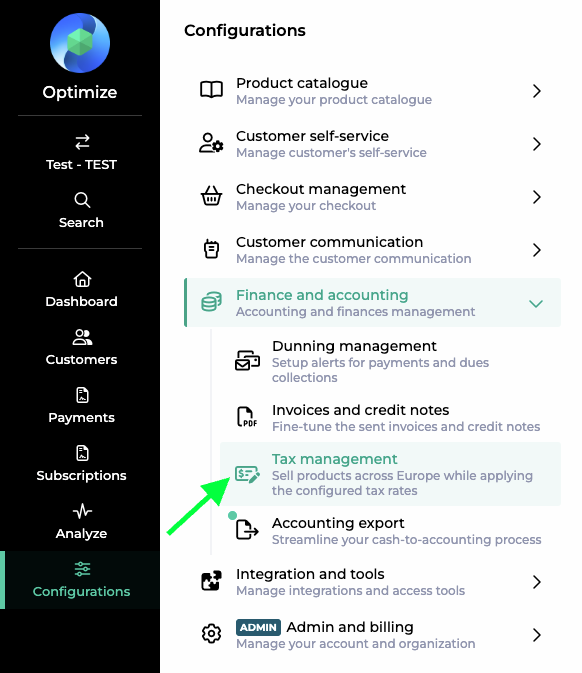

Steuereinstellungen werden unter Konfiguration > Steueverwaltung verwaltet

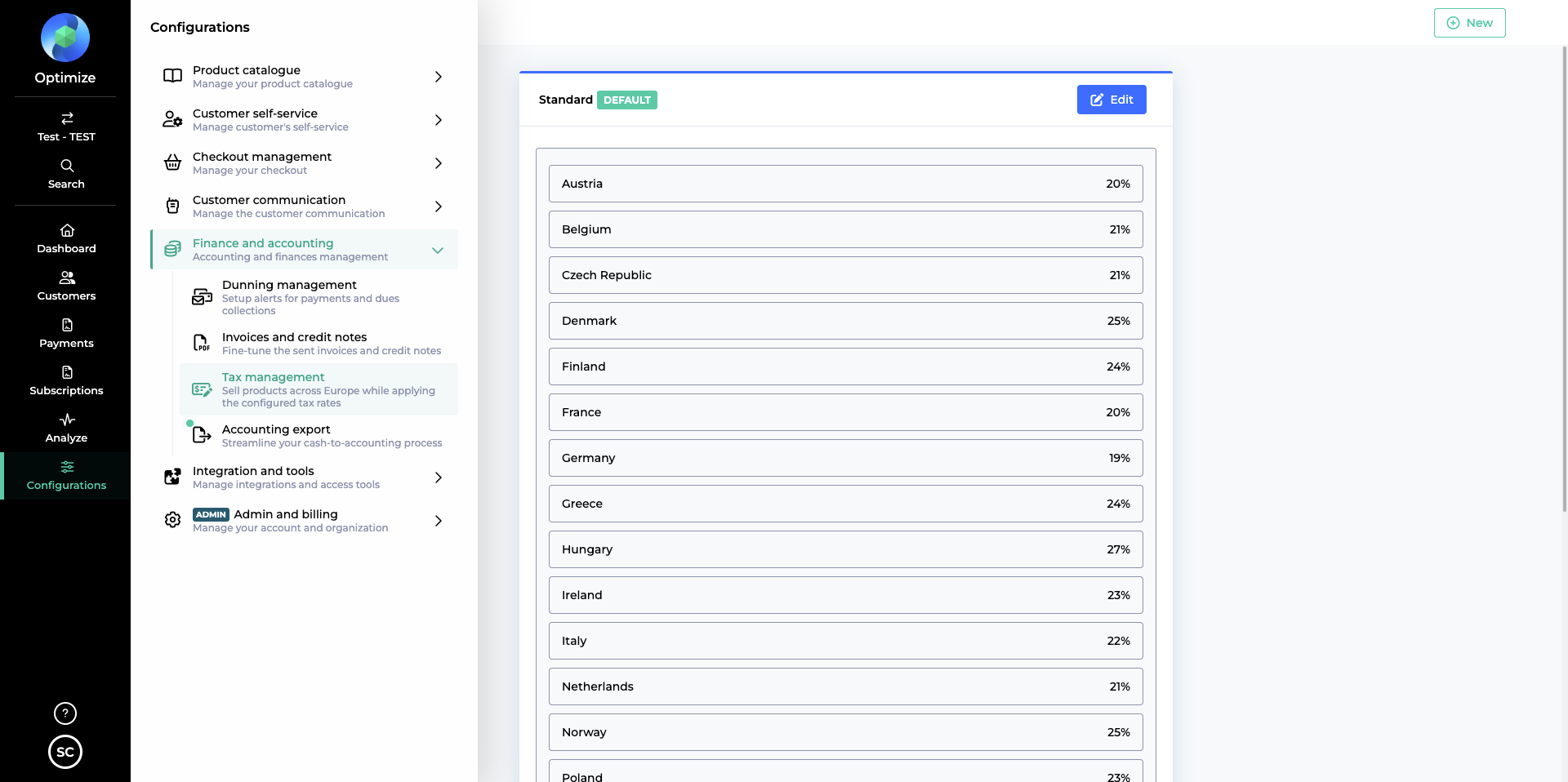

Die Steuereinstellungen bestehen aus einer Liste von Ländern und Mehrwertsteuersätzen, die für das jeweilige Land angewendet werden sollen.

Für jedes Billwerk+-Konto bieten wir eine Standardsteuereinstellung an, die den Standard-Mehrwertsteuersatz für die 20 wichtigsten europäischen Länder enthält.

Warnung

Billwerk+ garantiert nicht, dass diese Steuersätze aktuell sind oder dass sie für Ihr Unternehmen geeignet sind.

Bitte überprüfen Sie die Steuersätze sorgfältig und ändern Sie sie entsprechend mit Ihrem Steuerberater oder Finanzteam.

Sie können bestehende Steuereinstellungen bearbeiten, indem Sie neue Länder hinzufügen, bestehende Länder und deren Steuersätze entfernen oder ändern. Es können auch ganze Steuereinstellungen gelöscht werden.

Jede Steuereinstellung hat einen Eintrag „Restliche Länder“, der angewendet wird, wenn das jeweilige Land Ihres Kunden nicht konfiguriert ist. Dieser Eintrag kann nicht entfernt werden.

Wenn Sie verschiedene Produkte haben, für die unterschiedliche Steuersätze gelten, können Sie mehrere Steuereinstellungen erstellen, um diesen unterschiedlichen Anforderungen gerecht zu werden.

Verwendung von Steuern für Rechnungserstellung und Produkte

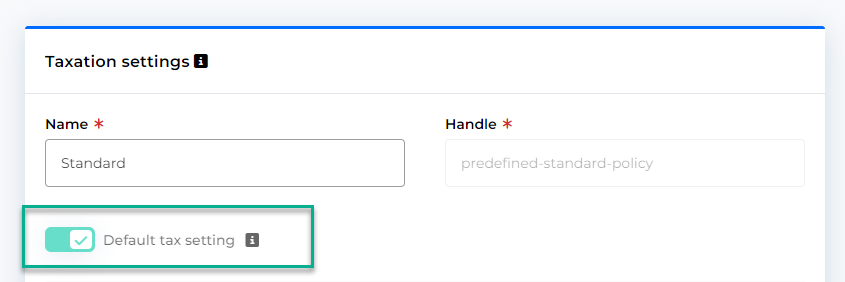

Sie können zwar mehrere Steuereinstellungen einrichten, aber nur eine kann als Standardeinstellung eingestuft werden.

|

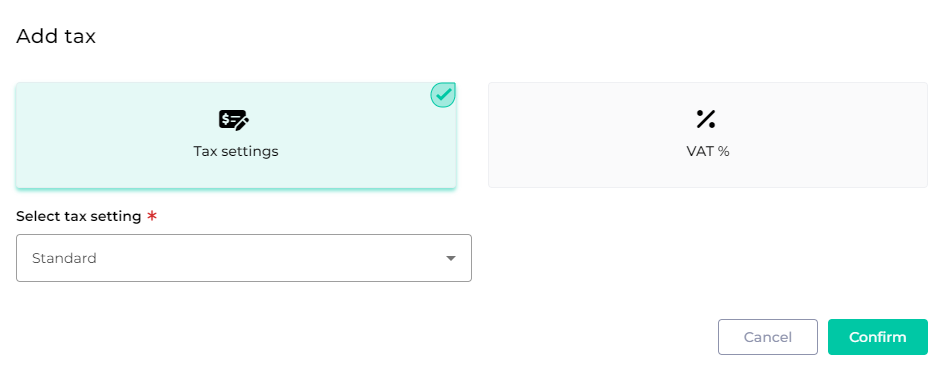

Wenn Sie eine Rechnung oder ein neues Produkt erstellen, schlägt Billwerk+ die zu verwendende Standardeinstellung für Steuern vor.

Sie können diese Einstellung entweder auf eine andere Steuereinstellung oder auf einen pauschalen Mehrwertsteuersatz in Prozent ändern.

|

Für bestehende Produkte kann ein pauschaler Mehrwertsteuersatz in Prozent geändert werden, sodass stattdessen eine Steuereinstellung verwendet wird.

So wendet Billwerk+ Steuersätze an

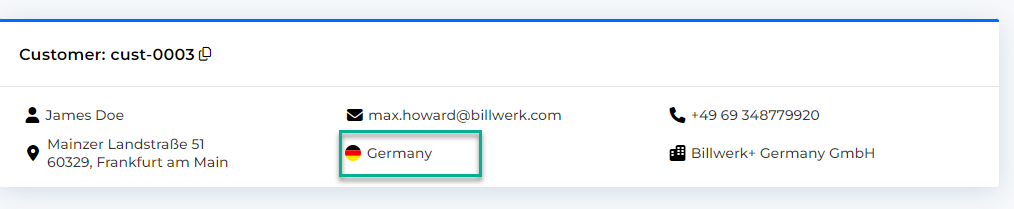

Wenn ein Produkt oder eine Rechnungsposition auf eine Steuereinstellung verweist, bestimmt Billwerk+ die anzuwendende Steuer, indem es das Land des Kunden überprüft und den geltenden Mehrwertsteuersatz in der Steuereinstellung ermittelt.

Beispiel:

Ein Kunde aus dem Land Deutschland kauft ein Abonnement, das auf die Standardsteuereinstellung verweist. Je nach Konfiguration fallen für dieses Abonnement Steuern in Höhe von 19 % an.

|

|

Rechnungen auf Kundenebene können zusätzlich zur regulären Kundenadresse eine Liefer- und Rechnungsadresse haben.

Wenn diese zusätzlichen Adressen für eine Rechnung existieren, haben sie bei der Bestimmung des Steuerlandes Vorrang vor dem normalen Kundenland.

Explizit lautet die folgende Priorität:

Land der Lieferadresse

Land der Rechnungsadresse

Land des Kunden

Beispiel:

Sie erstellen eine Rechnung für einen Kunden aus dem Land Dänemark. Die Rechnungsadresse der vorliegenden Rechnung befindet sich in Deutschland und die Lieferadresse in den Niederlanden.

In diesem Fall wird der Steuersatz für die Niederlande angewendet.

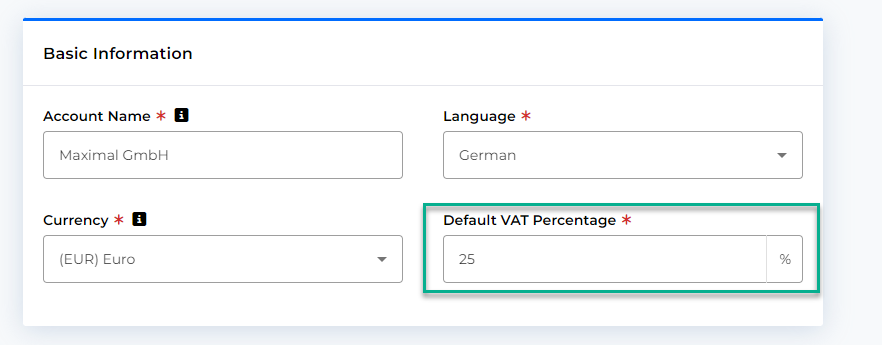

Sonderfall: Für den Kunden und die Rechnungen ist kein Land konfiguriert

Hinweis

Wenn ein Kunde kein Land konfiguriert hat, wendet Billwerk+ den standardmäßigen Mehrwertsteuersatz für das Konto an, der in den Kontoeinstellungen unter „Einstellungen > Konto“ konfiguriert ist. Diese Einstellung dient als eine globale Rückfallebene.

|

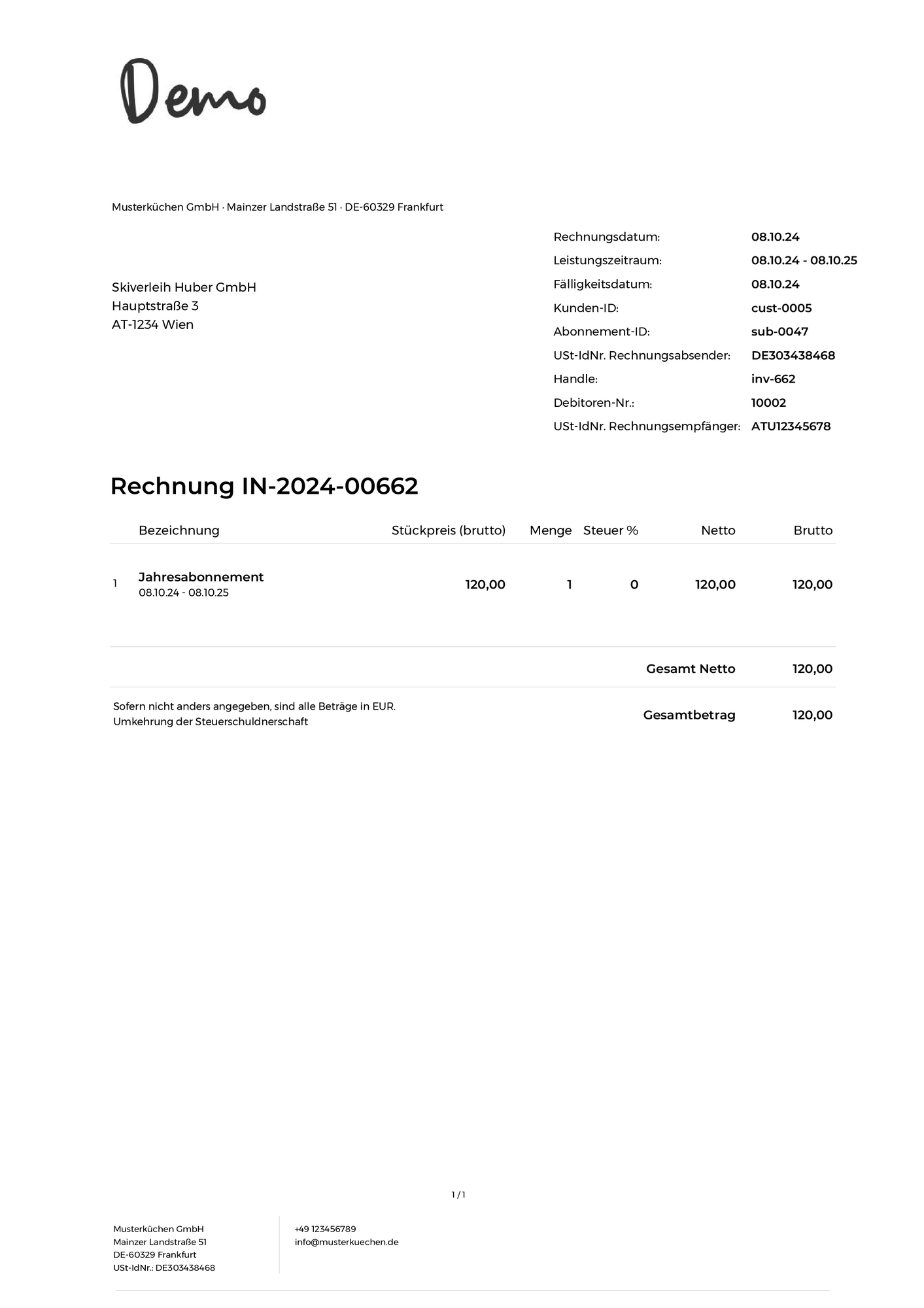

Reverse Charge

Durch die Umkehrung der Steuerschuldnerschaft wird die Verantwortung für die Ausweisung der Mehrwertsteuer (MwSt) vom Verkäufer auf den Käufer verlagert. Anstatt dass der Verkäufer die Mehrwertsteuer auf einen Umsatz berechnet und an die Steuerbehörden abführt, erfasst und zahlt der Käufer die Mehrwertsteuer direkt. Dieses Verfahren wird häufig bei grenzüberschreitenden Umsätzen oder in bestimmten Branchen eingesetzt, um Steuerbetrug zu bekämpfen und die Einhaltung der Steuervorschriften zu vereinfachen.

Als unser Nutzer können Sie Reverse Charge für Ihre Kunden in anderen EU-Ländern anwenden.

Wann genau wird die Umkehrung der Steuerschuldnerschaft angewendet?

Es gibt drei Mindestvoraussetzungen, die erfüllt sein müssen, damit die Umkehrung der Steuerschuldnerschaft auf die Rechnung oder die Gutschrift angewendet werden kann;

Das Land des Kunden und das Land Ihres Kontos sollten unterschiedliche EU-Länder sein.

Der Kunde muss eine Umsatzsteuer-ID konfiguriert haben

Der Plan, das Add-On und das nutzungsbasierte Abrechnungsprodukt, die Teil des Abonnements sind, müssen eine Steuerrichtlinie haben, in der Reverse Charge aktiviert ist.

Wie kann die Umkehrung der Steuerschuldnerschaft in der Steuerpolitik aktiviert werden?

Die Reverse Charge-Funktionalität muss auf der Ebene der Steuerrichtlinien konfiguriert werden, damit sie auf Ihre Pläne, Add-ons und nutzungsbasierten Abrechnungsprodukte angewendet werden kann.

Navigieren Sie zu Konfigurationen > Finanz- und Rechnungswesen > Steuerverwaltung.

Wählen Sie eine bestehende Steuerrichtlinie oder erstellen Sie eine neue Steuerrichtlinie

Aktivieren Sie die Registerkarte Umkehrrichtlinie

Verwenden Sie diese Steuerrichtlinie für alle Pläne, Add-Ons und nutzungsbasierten Produkte, bei denen Sie die Umkehrung der Steuerschuldnerschaft anwenden möchten.

Der Text, der auf die Rechnungen und Gutschriften gedruckt wird, ist unter Configurations > Invoices and Credit Notes > Reverse Charge sichtbar.

Wichtig

Die Sprache des Textes richtet sich nach dem Land, in dem das Konto geführt wird. Die Sprache des Kontos oder die Sprache der Schnittstelle hat keinen Einfluss auf den Text, der auf der Rechnung gedruckt wird. Wenn z. B. das Land des Kontos unter Einstellungen > Konto auf Deutschland eingestellt ist, wird der Text in Deutsch gedruckt.

Wichtig

Wenn Sie die Übersetzungsfunktion verwenden, um mit Ihren Kunden in der Sprache ihrer Wahl zu kommunizieren, und Sie verschiedene Sprachen für die Kommunikation aktiviert haben, werden die Rechnungen und Gutschriften in der im Kundendatensatz festgelegten Sprache erstellt.

Hier ist die Liste des Textes, der auf den Rechnungen und Gutschriften in verschiedenen Sprachen gemäß Artikel 226 Absatz 11a der Mehrwertsteuerrichtlinie 2006/112/EG https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=celex%3A32010L0045 (zur Änderung der Richtlinie 2010/45/EU vom 13. Juli 2010) gedruckt wird

Sprache | Text |

Englisch | Reverse Charge |

Deutsch | Umkehrung der Steuerschuldnerschaft |

Dänisch | Omvendt betalingspligt |

Französisch | Autoliquidation |

Tschechisch | Daň odvede zákazník |

Griechisch | Αντίστροφη επιβάρυνση |

Spanisch | inversión del sujeto pasivo |

Finnisch | Käännetty verovelvollisuus |

Schwedisch | Omvänd betalningsskyldighet |

Ungarisch | Fordított adózás |

Italienisch | Inversione contabile |

Niederländisch | Übrigens: Verlegd |

Norwegisch | Skatt skal betales på grunnlag av omvendt avgiftsplikt |

Polnisch | Unerwünschte Ereignisse |

Serbien | Порез се плаћа на основу обрнуте накнаде |

Rumänisch | Taxare inversă |

Slowenisch | Reverse Charge |

Welche Szenarien unterstützen wir?

Innergemeinschaftlicher Dienst (EU-Länder):

Wird eine Rechnung von einem deutschen Händler an einen dänischen Händler ausgestellt, so erscheint der Satz für die innergemeinschaftliche Dienstleistung auf dem Rechnungs-PDF in der Sprache des PDFs.

Wird eine Gutschrift von einem deutschen Händler an einen dänischen Händler ausgestellt, so erscheint der Satz für die innergemeinschaftliche Dienstleistung auf dem PDF der Gutschrift in der Sprache des PDFs.

Im Inland nicht steuerpflichtige Dienstleistung (Nicht-EU-Länder):

Wird eine Rechnung von einem deutschen Händler an einen britischen Händler ausgestellt, so erscheint der Satz für die Umkehrung der Steuerschuldnerschaft auf dem Rechnungs-PDF in der Sprache des PDFs.

Wird eine Gutschrift von einem deutschen Händler an einen britischen Händler ausgestellt, so erscheint der Satz für Reverse-Charge-Verkäufe auf dem PDF der Gutschrift in der Sprache des PDF.

Für alle anderen Verkäufe (B2B Inland + B2C) wird kein zusätzlicher Satz auf der Rechnung/Gutschrift-PDF erscheinen.

Auftragspositionen auf Abruf in Rechnungen und Gutschriften

Bei Abrufauftragszeilen auf Rechnungen und Gutschriften prüft Billwerk+ Optimize die Lieferadresse, gefolgt von der Rechnungsadresse (falls die Lieferadresse nicht existiert) und der Adresse des Kunden (falls die Rechnungsadresse nicht existiert), um die Reverse-Charge-Regel anzuwenden.

PDF-Rechnungsmuster

Probe 1

|

Probe 2

|